1. 功能性硅烷市场不断壮大

1.1. 功能性硅烷应用场景丰富,市场广阔

功能性硅烷可携带氯基、甲氧基、乙氧基等水解性基团和氨基、环氧基、 乙烯基等有机官能团,功能性硅烷的种类繁多、功能丰富使其下游应用场景多样化。一般集中在以下领域:在玻璃纤维增强复合材料、橡胶工业、有机-无机纳米复合材料、涂料、有机胶粘剂等,主要作为表面改性剂功能。

功能性硅烷市场空间不断扩大。未来行业内产能集中度将不断提高,全球的产能也将逐渐集中于中国,国内的产能也将逐步集中于产业链齐全、品类丰富的企业。目前中国已经成为全球最大的功能性硅烷生产、出口与消费国。

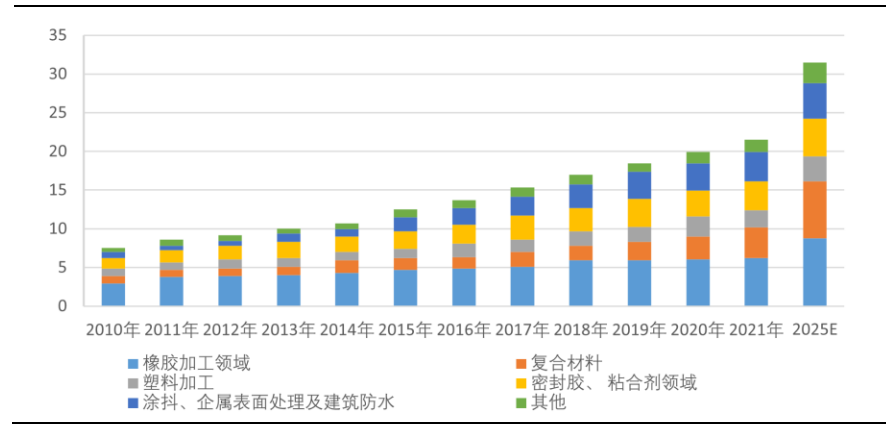

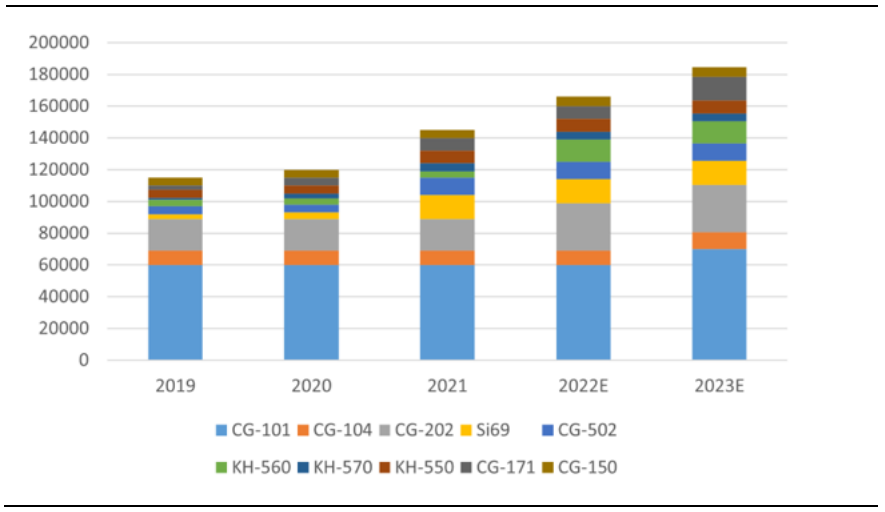

中国功能性硅烷市场具备成长空间(万吨)

功能性硅烷下游应用分散,广泛分布在橡胶、复合材料、涂料、粘合剂等领域。从2020年我国功能性硅烷生产结构来看,功能性硅烷产品结构多样化,覆盖了含硫硅烷、交联剂、氨基硅烷、乙烯基硅烷等多种产品类型,其中含硫硅烷和交联剂分别占比为29.7%、29.2%,合计已超过50%。从2020年功能性硅烷下游消费结构来看,位居前列的分别为橡胶、复材、粘合剂,其中橡胶领域约占26.8%,复合材料占比 20.2%,粘合剂占比 17.5%,三者占比超过50%,国内功能性硅烷消费结构与国际基本趋同。

我国功能性硅烷未来消费需求仍将以橡胶加工、复合材料、塑料加工、粘合剂、涂料等传统消费领域为主,并保持稳定增长。根据CAFSI/SAGSI, 2021年我国功能性硅烷消费约为21.53万吨,预计2025年将达到31.5万吨。据Markets and Markets数据,全球硅烷偶联剂市场规模预计将从 2021年12亿美元增长到2026年的16亿美元,硅烷偶联剂在印度、中国、中东、泰国等地区的消费将不断增加。

中国功能性硅烷消费需求前景广阔

1.2. 绿色轮胎推广拉动含硫硅烷需求增长

绿色轮胎普及将拉动含硫硅烷需求。含硫硅烷是当前生产量最大的硅烷之一,主要应用于橡胶工业。橡胶工业中轮胎工业是含硫硅烷最主要应用场,绿色轮胎指应用新材质和设计,使得滚动阻力小,因而耗油低、废气排放少的子午线轮胎,一般使用含硫硅烷和沉淀法白炭黑复配生产。伴随我国绿色轮胎法规的逐步实施和新能源汽车市场的逐渐成熟,将不断扩大功能性硅烷的未来市场空间。

2018年我国整体轮胎市场绿色化率已经超过30%,预计2023年绿色轮胎市场占比可超过50%。Global Market Insights 数据显示,2020年全球 绿色轮胎市场规模达774亿美元,预计2021-2027年将以11.4%的年复合增长率增长,以此年复合增长率计算到2025年全球轮胎市场规模为 1327.91亿美元。绿色轮胎市场的扩大将进一步拉动含硫硅烷市场增长。

1.3. 胶粘剂和密封剂市场带动功能性硅烷增长

胶粘剂和密封剂市场增长迅速,将带动功能性硅烷市场增长。胶粘剂主要应用场景包括纸张、包装、建筑、汽车、家电、航空航天等;密封剂不同于粘合剂,密封剂主要功能在于填充表面间空隙,以防空气、水和化学物质通过。在胶粘剂中加入硅烷偶联剂既可以提高粘合强度,同时能改善胶粘剂的耐久性和耐湿热老化性能。除改善胶粘剂性能外硅烷偶联剂也可以直接用作胶粘剂,如用于硅橡胶、氟橡胶、丁腈橡胶等与金属的粘接。

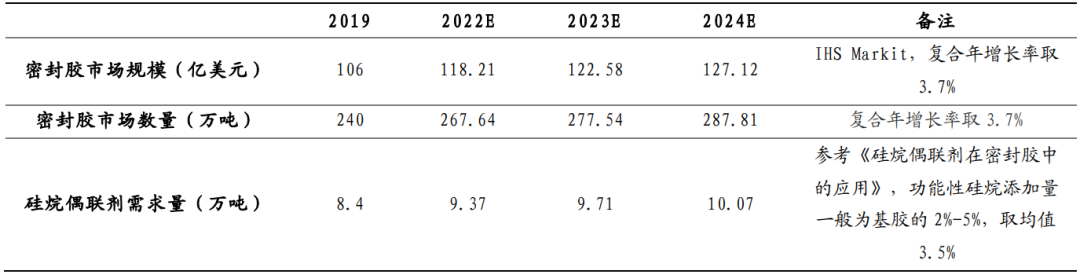

全球密封胶对功能性硅烷需求量测算

1.4. 玻璃纤维等复合材料前景广阔

受新能源行业快速发展拉动,玻璃纤维复合材料领域将以较快速度增长。从全球范围来看,全球复合材料主要为玻璃纤维复合材料和碳纤维复合材料,玻璃纤维占比超过市场规模的80%。玻纤具有绝缘性好、耐热性强、抗腐蚀性好等优异性能,常用作复合材料中的增强材料,在风电、光伏、汽车轻量化、建筑节能等领域拥有很好的市场应用。

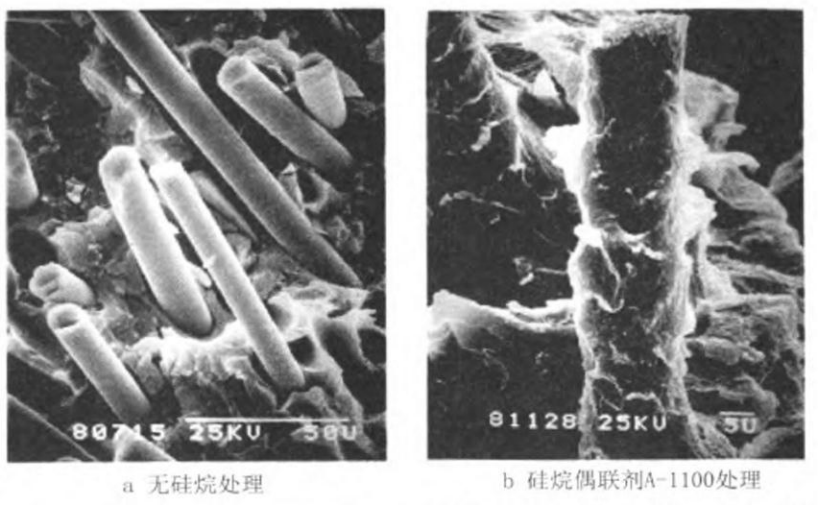

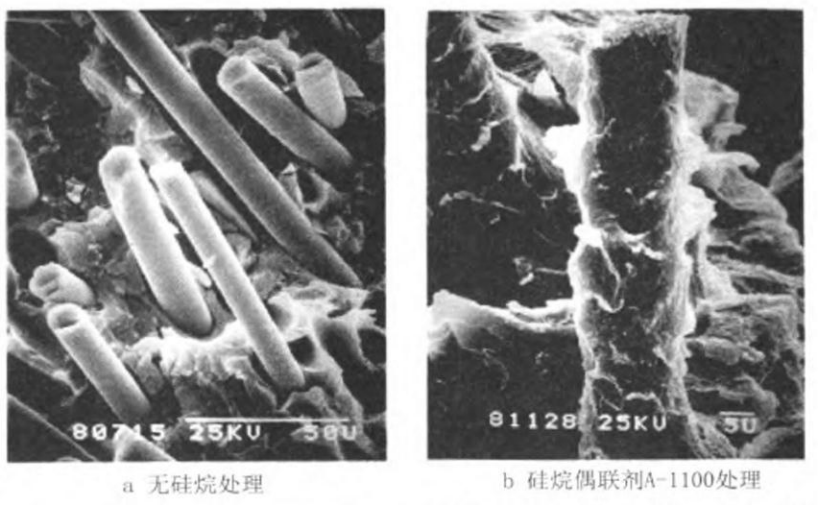

硅烷偶联剂能改善玻璃纤维表面性能

经过硅烷偶联剂改性后的玻璃纤维能够用来提高硅气凝胶的强度、脆性等多种物化性能。已经接枝硅烷偶联剂后的玻璃纤维通过进一步接枝,可以使玻璃纤维在羟基化的同时引入对硅气凝胶增韧作用的柔性碳链,增强力学性能。除增强力学性能外,硅烷偶联剂改性的玻璃纤维也能增强气凝胶的疏水性能、热稳定性和隔热性能。气凝胶领域的扩张也将带动功能性硅烷市场的增长。

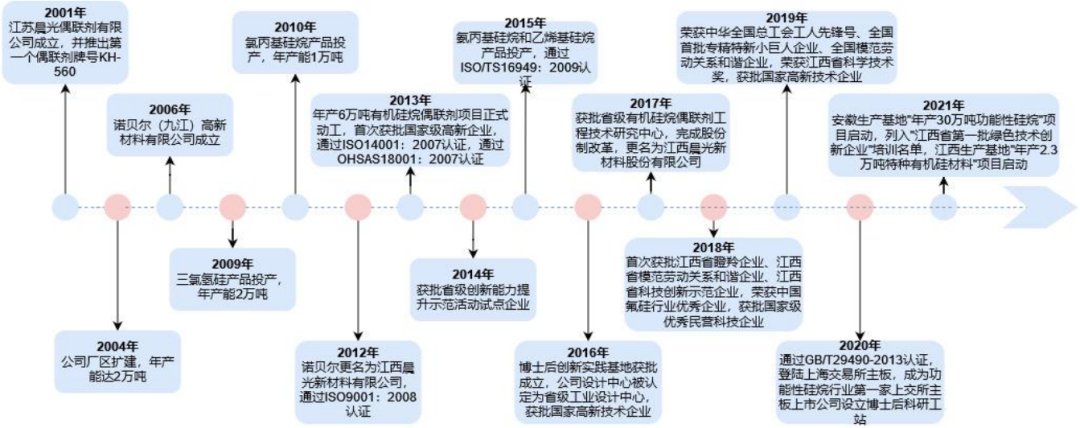

2. 国内功能性硅烷领先企业,优势突出

公司主要从事功能性硅烷基础原料、中间体和成品的研发、生产与销售, 公司从2001年经过二十余年发展至今,不断丰富扩充产品矩阵,完善产业链,打造了一条以循环经济发展功能性硅烷产业的特色路径,目前已经成为国内功能性硅烷行业产品种类最丰富的、产业链最为完整的生产厂商之一。

公司向着成为国内功能性硅烷产品最为丰富、产业链最长的生产商方向不断前进

2.1. 功能性硅烷针对多个细分市场,客户广泛

公司产品种类丰富,下游客户群体广泛。公司目前主营产品覆盖了氨基硅烷、环氧基硅烷、氯丙基硅烷、含硫硅烷、原硅酸酯、甲基丙酰胺硅烷、乙烯基硅烷、烷基硅烷产品、含氢硅烷等11大系列功能性硅烷,产品种类丰富,下游用途广泛。

公司硅烷产品几乎覆盖了硅烷应用所有行业领域。客户涵盖胶黏剂、轮 胎、橡胶、涂料、新能源及复合材料等行业,客户或产品使用者包括硅宝科技、兴业材料、东方材料等上市公司,德国 Brenntag、Biesterfeld 和 日本ITOCHU等全球性化工贸易商,迈图、赢创、恺萨金石、耐克森等国际知名化工、建材、轮胎制造企业,产品远销美国、欧洲、日本、韩国、中东等发达国家或地区。

公司具有较为完整的功能性硅烷产业链,产品种类丰富

多项功能性硅烷产品毛利率优于有机硅产品

2.2. 先进工艺技术打造行业优势

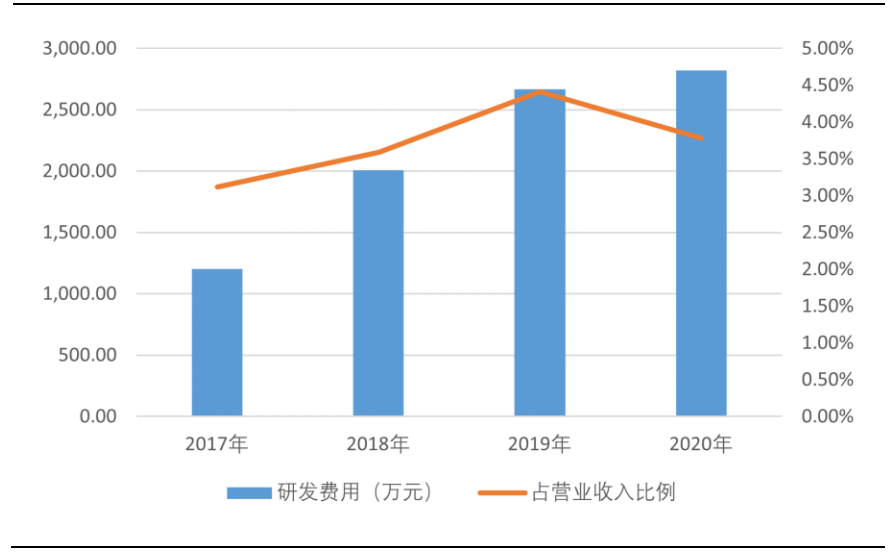

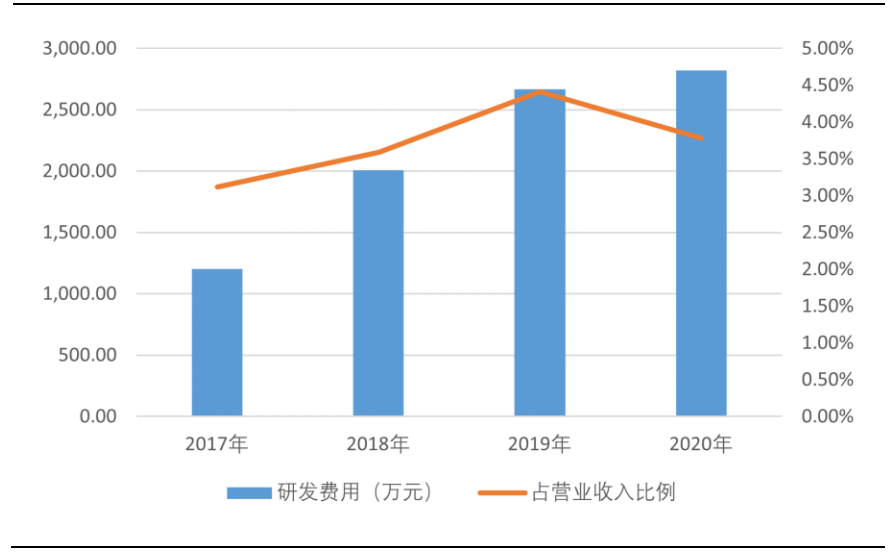

先进生产工艺技术助力公司实现行业领先。功能性硅烷生产工艺复杂、 要求条件高,反应过程、反应装置非常复杂,技术壁垒较高,公司目前 具备硅氢加成反应高效催化技术、连续自动化生产技术、氯化氢气体干 法直接回收技术等先进工艺。公司研发投入不断增多,且研发投入占营业收入整体呈上升趋势。

功能性硅烷生产过程中涉及高温、高压、危险化学品使用,废弃物排放标准严格。功能性硅烷在生产过程中会产生大量氯化氢气体,氯化氢的处理能力是制约产业发展的重要因素。目前行业内采用较多的为湿法工艺,将氯化氢溶于水形成盐酸后处置,或对盐酸进一步处理实现氯化氢气体的回收,能耗较高、回收率较低。

公司研发投入逐年增高

干法氯化氢循环行业独有,大幅提升公司竞争优势。公司遵循“绿色环保、循环发展”的理念,开创性地大规模使用干法工艺,在功能性硅烷生产过程中实现了氢气循环和氯化氢封闭循环,既能有效回收氯化氢,同时氯化氢也能作为三氯氢硅的原材料继续投入生产。

2.3. 新基地强化领先地位,多项目充实产品矩阵

公司目前共有丹阳、九江、铜陵(在建)三个生产基地。公司丹阳生产基地距今已有二十余年历史,主要生产环氧硅烷及带氨基的功能性硅烷。

国内功能性硅烷产能向规模较大企业集聚,产业链较为完整的企业总体技术水平领先,成本更低,产能扩张条件更加成熟。

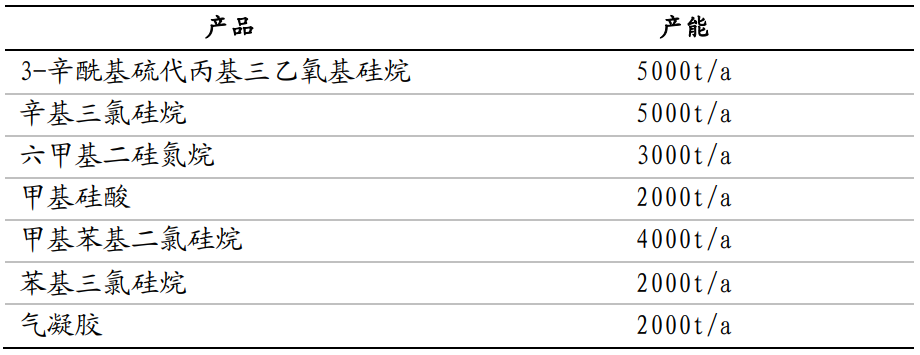

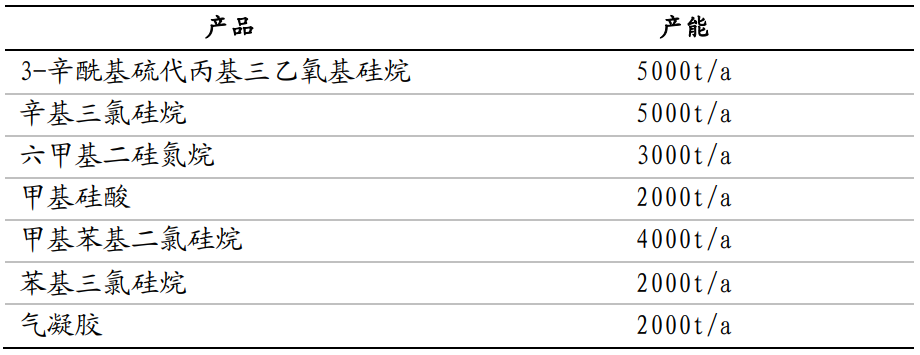

公司主营产品产能不断丰富

此项目工程的建设有利于扩大公司特种有机硅新材料产能,进一步强化公司竞争实力。苯基(甲基苯基二氯硅烷、苯基三氯硅烷)预计2023年开始生产,苯基能够替代5%的甲基市场,未来空间前景广阔;新型含硫硅烷将有利于公司绿色轮胎市场份额的提升,迎合市场需要;气凝胶市场发展迅速,公司切入气凝胶市场,进入工业、建筑、服装等潜力行业,打通产业链循环体系,将进一步扩大收益。

公司产品矩阵进一步丰富

3. 占据硅源自给优势,切入气凝胶热门赛道

3.1. 中国气凝胶行业发展迅速

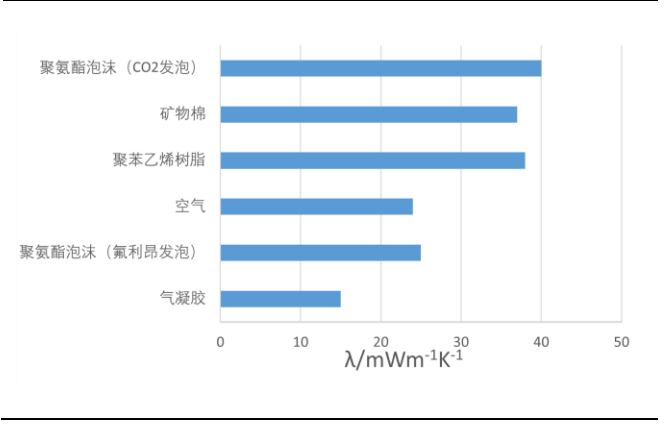

气凝胶性能优异。气凝胶是迄今为止保温性能最好的材料,导热系数达到 0.013W/m.K以下,具有超长使用寿命、超强隔热性能、超高耐火性能和优越的机械性能,在管道包裹保温上,达到相同的隔热效果,气凝胶毡的厚度仅为岩棉的三分之一厚。气凝胶多孔的3D互连网络结构使得离子、分子能够容易进入内部,分层多孔结构提供了高比表面积和高反应活性接触面,使其在催化剂载体、吸附剂和电极材料领域有很好的应用前景。此外气凝胶还具备憎水率高、使用寿命长等优异性质。

全球气凝胶市场增长主要由石化、建筑、运输、性能涂料等应用拉动。IDTechEX Research 数据显示,石油和天然气是气凝胶市场的主要应用终端,2021年市场占比约为55%,建筑建造和新能源交通领域未来将会成长为气凝胶的主要消费驱动。

气凝胶导热性能优异

新能源汽车市场发展迅猛,为气凝胶创造增长空间。气凝胶材料主要应用在新能源汽车动力电池包中,气凝胶制成的隔热片可以有效防止动力电池箱中某块电芯单体过热造成连锁反应,解决三元锂电池的安全痛点。2021 年新能源汽车产销量分别达到354.5万辆、352.1万辆,2022年新能源汽车将达到500万辆,同比2021年增长42%,2025年将达到700-900万辆,2030年为1700-1900万辆。

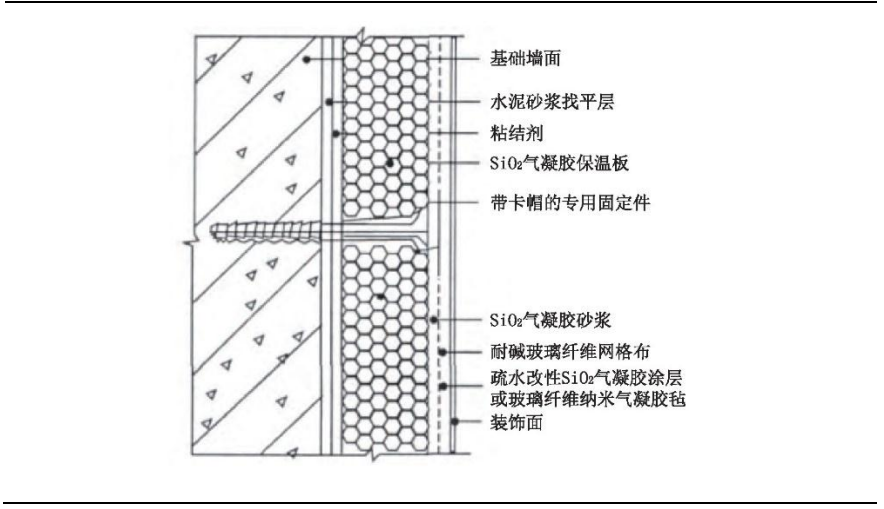

我国隔热保温材料行业将迎来新的发展前景,气凝胶复合绝热板、气凝胶真空绝热板等复合型、多功能性外墙保温材料将逐渐占据市场。

凭借优异的性能和广泛应用,气凝胶行业发展迅速。中国工信部数据显 示,截至2020年,中国气凝胶制品总产能超过6万立方米,产业规模突破 7亿元人民币,“十三五”期间年复合增长率近20%。随着气凝胶材料在不同领域应用的不断进步,市场增长动力将会进一步加强。

气凝胶在建筑保温材料中的应用场景

中国气凝胶市场起步较晚,但气凝胶企业成长迅速。国内第一家从事气凝胶材料产业化的纳诺科技有限公司于2004年成立,2015年国内气凝胶市场规模激增,新增产能达16000m3-20000m3,实际产量达19600m3,气凝胶制品市场规模达到3.3亿元,到2019年国内气凝胶制品产能超过5.5万 m3,国内气凝胶产品质量也达到国际先进水平,形成了埃力生、爱彼爱和、纳诺科技等优秀的气凝胶制造公司。

3.2. 公司硅源优势可大幅降低气凝胶成本

目前较高的生产成本是限制气凝胶行业发展的重要因素。相较于传统保温材料,气凝胶的生产成本高昂,价格昂贵。硅源是气凝胶最主要的成本构成,无机硅源和有机硅源是气凝胶的主要上游原材料,无机硅源一般为水玻璃,利用无机硅源制备的气凝胶会有较多钠盐副产物,气凝胶品质相对较差,有机硅源使用较多的为正硅酸乙酯(四乙氧基硅烷)。多数厂家不具备配套正硅酸乙酯产能或需外购四氯化硅生产正硅酸乙酯, 而公司具有四氯化硅和硅酸乙酯自给能力,具备成本优势。

硅酸乙酯是公司的优势产品,对气凝胶厂商来说公司是优质的产品供应 商。公司利用生产三氯氢硅时副产物四氯化硅与水、乙醇等原材料生产硅酸乙酯,其中副产物氯化氢是制约硅酸乙酯产能的重要瓶颈,公司采用先进的氯化氢循环技术和自动化控制生产技术既解决了氯化氢循环问题,同时极大提高了硅酸乙酯生产效率。

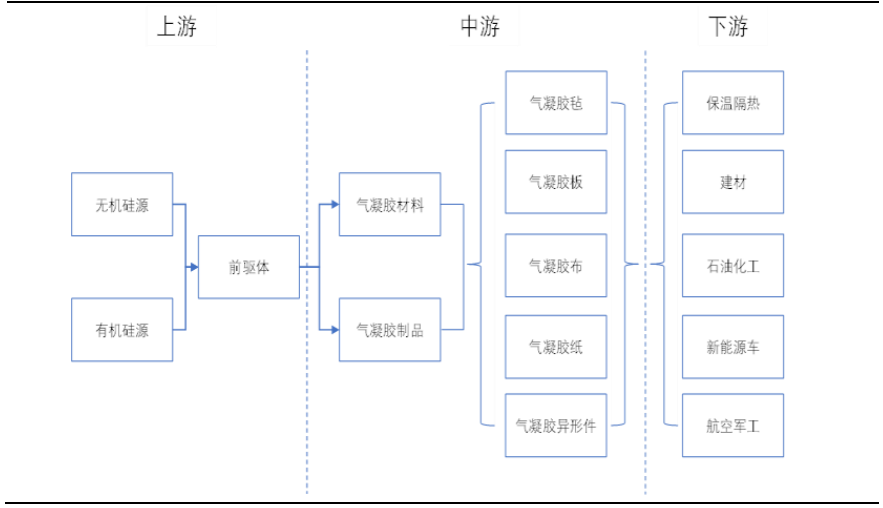

无机/有机硅源为气凝胶主要上游原材料

公司切入气凝胶赛道的主要优势来源于公司四氯化硅、硅酸乙酯配套, 能够降低硅源外购成本;氯化氢等循环工艺先进。有机硅源的供应问题、乙醇的循环利用和盐酸处理问题是目前多数气凝胶厂商面临的问题。公司硅酸乙酯配套和业内先进循环能力为气凝胶生产带来成本优势:主要原材料中公司仅需要外购玻纤毡和金属硅粉,硅粉作为原料生产硅酸乙酯,其他原材料如甲基三乙氧基硅烷、聚甲基三乙氧基硅烷、硅氮烷公司也将配套生产。

来源:国泰君安证券